Contenu de l'article

- 1 Comprendre le contexte actuel des taux d’intérêt

- 2 Analyser les avantages et inconvénients de chaque option

- 3 Tableau comparatif selon votre situation

- 4 Exemples concrets pour mieux visualiser

- 5 Méthode pratique pour prendre votre décision

- 6 Conclusion

- 7 FAQ remboursements VS épargne quand les taux remontent

- 7.1 Quand le remboursement anticipé devient-il vraiment rentable ?

- 7.2 Les IRA sont-elles toujours obligatoires en 2025 ?

- 7.3 Peut-on rembourser partiellement son crédit immobilier ?

- 7.4 Quel montant minimal faut-il garder en épargne de précaution ?

- 7.5 Le Livret A suffit-il comme alternative au remboursement anticipé ?

- 7.6 Faut-il privilégier le remboursement du crédit conso ou immobilier en priorité ?

- 7.7 La hausse des taux va-t-elle continuer en 2026 ?

- 7.8 Le prêt à taux variable est-il concerné par cette réflexion ?

La remontée des taux d’intérêt depuis 2022 bouleverse les stratégies financières des Français. Vous avez quelques milliers d’euros de côté et vous vous demandez : faut-il rembourser le crédit de votre prêt immobilier par anticipation ou continuer à épargner ?

Cette question taraude de nombreux emprunteurs qui cherchent à optimiser leur situation. La réponse dépend de plusieurs paramètres comme le taux de votre crédit, les indemnités de remboursement, votre durée de remboursement restante et votre matelas de sécurité.

Dans cet article, nous analysons les critères financiers pour vous aider à prendre la meilleure décision selon votre profil.

Comprendre le contexte actuel des taux d’intérêt

Le paysage financier français a radicalement changé ces dernières années avec la politique monétaire de la BCE.

L’évolution spectaculaire des taux depuis 2020

Entre 2020 et 2021, les taux directeurs de la Banque Centrale Européenne stagnaient à zéro %, permettant aux emprunteurs de décrocher des crédits immobiliers sous la barre des 1 %. Cette période exceptionnelle a pris fin en juillet 2022 avec une première hausse à 0,50 %. La BCE a ensuite multiplié les augmentations pour atteindre un pic à 4 % en septembre 2023.

En 2025, les taux se stabilisent autour de 3 % après quelques baisses prudentes. Cette montée brutale a modifié l’équation financière de millions de ménages qui doivent désormais arbitrer entre remboursement et épargne.

Les nouveaux emprunts immobiliers à taux fixe se négocient aujourd’hui entre 3,50 et 4,50 % selon les profils auprès des établissements bancaires, tandis que les anciens emprunteurs bénéficient encore de taux historiquement bas.

📊 Évolution des taux directeurs BCE (2020-2025)

2020-2021

Mi-2022

Sept. 2023

2025

Impact concret sur vos finances personnelles

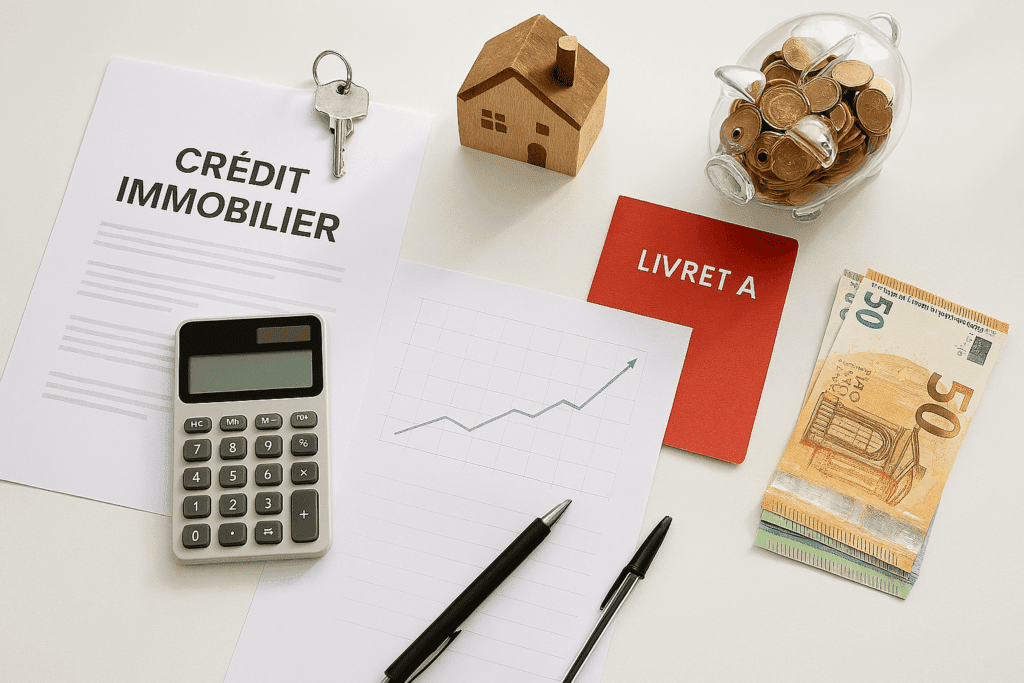

Cette remontée des taux a des conséquences directes sur votre patrimoine. D’un côté, les livrets d’épargne réglementés offrent enfin des rendements intéressants avec le Livret A à 3 % et le LEP à 4 % pour les foyers modestes. Les fonds euros des assurances vie remontent également la pente avec des taux moyens autour de 2,50 à 3 % en 2025. De l’autre côté, si vous avez souscrit un crédit entre 2020 et 2022 avec un taux autour de 1 %, l’écart entre votre taux d’emprunt et les rendements actuels de l’épargne s’est considérablement réduit.

Le coût total de votre prêt immobilier dépend non seulement du taux nominal mais aussi de l’assurance de prêt qui peut représenter jusqu’à 30 % du montant des mensualités sur la durée.

Pour les emprunteurs ayant contracté après 2023 avec des taux supérieurs à 3,50 %, la question du remboursement anticipé devient plus pertinente car les intérêts du crédit dépassent largement ce que peut rapporter une épargne sécurisée.

Analyser les avantages et inconvénients de chaque option

Chaque choix présente ses bénéfices et ses limites selon votre situation personnelle et vos objectifs patrimoniaux.

Les arguments en faveur du remboursement anticipé

Rembourser son crédit par anticipation permet de réaliser des économies substantielles sur les intérêts restants. Si vous avez un emprunt immobilier de cent cinquante mille euros au taux de 3,50 % sur vingt ans avec des échéances mensuelles de mille euros au bout de cinq ans, vous économisez environ quinze mille euros d’intérêts selon la durée restante. Vous améliorez également votre taux d’endettement ce qui facilite l’accès à de futurs financements. Vous pouvez même envisager un nouveau projet immobilier ou un investissement locatif une fois votre endettement allégé.

Sur le plan psychologique, nombreux sont ceux qui apprécient la tranquillité d’esprit que procure une dette réduite ou soldée. Cette stratégie devient particulièrement pertinente si votre taux de crédit dépasse 3 % car peu de placements garantis offrent un rendement équivalent après fiscalité. Attention toutefois aux erreurs courantes en crédit immobilier qui peuvent coûter cher.

Les raisons de privilégier l’épargne

Conserver votre liquidité présente des avantages non négligeables surtout si votre crédit affiche un taux inférieur à 2 %. Votre épargne reste disponible pour faire face aux imprévus comme une panne de voiture, des travaux urgents ou une perte d’emploi temporaire. Constituer une épargne de précaution solide équivalente à trois à six mois de dépenses doit rester la priorité avant tout remboursement.

Votre argent peut aussi être investi sur des placements plus rémunérateurs comme une assurance vie en unités de compte ou un PEA pour débuter en bourse avec un potentiel de rendement de 5 à 7 % sur le long terme. Les contrats d’assurance-vie comme ceux proposés par Linxea affichent des fonds euros entre 2,80 et 3,20 % en 2025, offrant un bon compromis sécurité-rendement pour votre épargne excédentaire.

Enfin, certains crédits à taux très bas contractés entre 2020 et 2021 constituent presque une aubaine qu’il serait dommage de solder trop rapidement. Les emprunteurs ayant bénéficié du prêt à taux zéro ou PTZ pour leur résidence principale disposent d’un avantage qu’il serait dommage de perdre prématurément, surtout si le bien immobilier prend de la valeur.

Certains ménages préfèrent même conserver des liquidités pour transformer leur résidence principale en investissement locatif ou acheter via un prêt-relais.

✅ Rembourser le crédit

- + Économies d’intérêts importantes

- + Amélioration taux d’endettement

- + Sérénité psychologique

- + Pertinent si taux > 3 %

- − Perte de liquidité immédiate

- − Indemnités de remboursement (IRA)

- − Pas de retour en arrière possible

💰 Continuer à épargner

- + Liquidité disponible pour imprévus

- + Épargne de précaution préservée

- + Opportunités d’investissement

- + Idéal si taux crédit < 2 %

- − Coût des intérêts continue

- − Endettement reste élevé

- − Rendements épargne < taux crédit

Tableau comparatif selon votre situation

| Votre situation | Décision recommandée | Justification |

|---|---|---|

| Crédit à 4 % + épargne > 6 mois | Rembourser | Économies > 10 000 euros sur durée |

| Crédit à 1,2 % + épargne faible | Épargner | Sécurité financière prioritaire |

| Crédit à 2,5 % + 50 000 euros dispo | Stratégie hybride | Rembourser 30K + garder 20K épargne |

| IRA > 3 % capital restant | Attendre | Pénalités annulent les bénéfices |

| Revenus instables | Épargner | Matelas de sécurité indispensable |

Exemples concrets pour mieux visualiser

Prenons le cas de Sophie qui a emprunté deux cent mille euros sur vingt-cinq ans en 2021 à 1,10 %. Elle dispose de quarante mille euros d’épargne. Le Livret A lui rapporte 3 % soit mille deux cents euros par an. Si elle rembourse ces quarante mille euros, elle économisera environ cinq mille euros d’intérêts sur la durée restante mais devra payer mille deux cents euros d’IRA. Le gain net serait de trois mille huit cents euros sur vingt ans soit cent quatre-vingt-dix euros par an.

Dans son cas, mieux vaut conserver son épargne et profiter du différentiel de taux favorable. À l’inverse, Marc a souscrit cent cinquante mille euros en 2023 à 3,80 %. Avec cinquante mille euros disponibles et des IRA de mille cinq cents euros, un remboursement anticipé lui ferait économiser dix-huit mille euros d’intérêts. Le gain net de seize mille cinq cents euros justifie largement l’opération s’il conserve une épargne de précaution suffisante après remboursement.

Méthode pratique pour prendre votre décision

Suivez ces étapes pour déterminer la meilleure stratégie adaptée à votre situation personnelle.

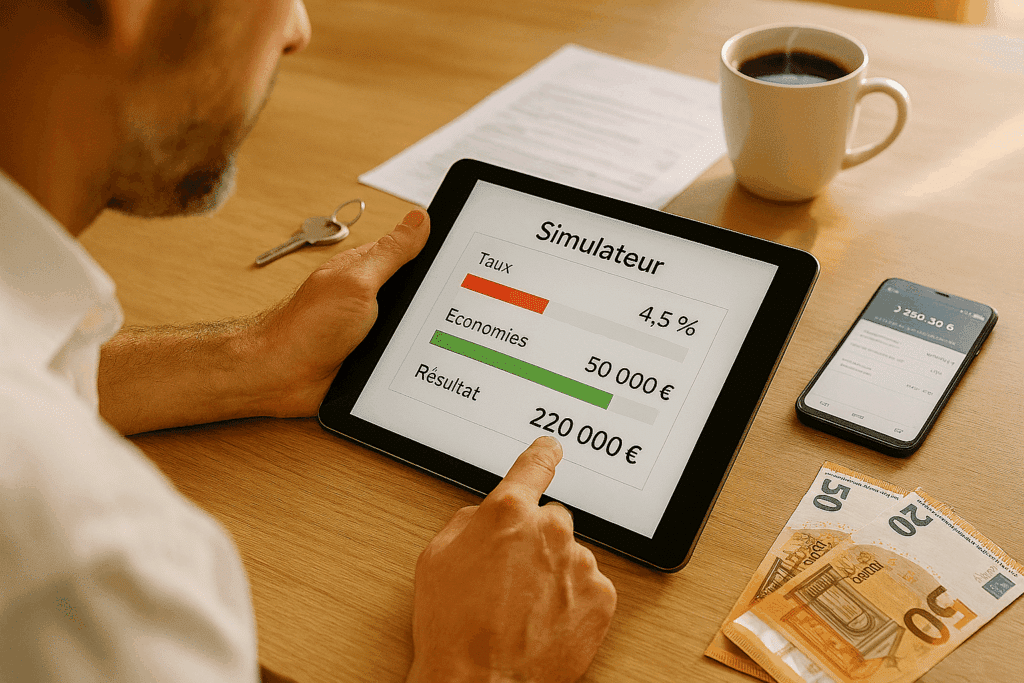

Calculer le coût réel de votre crédit

Commencez par identifier votre TEG mentionné dans l’offre de prêt et le contrat de prêt signé avec votre banquier. Ce TEG intègre le taux nominal plus le contrat d’assurance emprunteur et les frais de dossier. Un crédit affiché à 2,50 % peut avoir un TEG de 3,20 % une fois l’assurance incluse. Consultez votre tableau d’amortissement pour connaître le capital restant dû et les intérêts restants à payer. Ces informations sont disponibles dans votre espace client en ligne ou sur simple demande à votre banque.

Comparer avec le rendement net de votre épargne

Listez vos placements actuels et leurs rendements après fiscalité. Le Livret A à 3 % est exonéré d’impôts donc le rendement net est de 3 %. Une assurance vie en fonds euros à 2,80 % subit un prélèvement de 30 %après huit ans de détention soit un rendement net de 1,96 %. Un placement en actions via un PEA peut viser 6 % bruts mais avec une volatilité importante. Comparez ce rendement net avec le TEG de votre crédit pour identifier l’arbitrage financier optimal.

Vérifier les indemnités de remboursement anticipé

Les IRA sont plafonnées par la loi à 6 mois d’intérêts ou 3 % du capital restant dû selon le montant le plus faible. Sur cent mille euros de capital restant avec un crédit à 2,50 %, les IRA maximum seraient de trois mille euros. Certains établissements bancaires proposent des offres sans IRA (notamment pour les crédits affectés à la rénovation énergétique) ou avec des conditions avantageuses si vous passez par un courtier spécialisé dans la renégociation de crédit. Demandez un décompte précis à votre établissement avant de vous décider car ces pénalités peuvent annuler tout l’intérêt financier de l’opération.

Sécuriser votre épargne de précaution minimale

Avant tout remboursement anticipé, assurez-vous de conserver au minimum trois mois de dépenses courantes sur un compte accessible. Ce matelas de sécurité vous protège des imprévus comme une réparation automobile urgente, un sinistre non couvert par l’assurance ou une période de chômage.

Six mois de dépenses sont recommandés pour les professions à revenus variables ou les travailleurs indépendants. Cette épargne couvre vos échéances de prêt personnel ou de prêt immobilier en cas de coup dur, évitant ainsi le découvert ou la souscription d’un nouveau crédit à taux élevé. Ne sacrifiez jamais cette épargne de précaution au profit du remboursement car les conséquences d’un découvert bancaire ou d’un nouveau crédit à la consommation seraient bien plus coûteuses.

Simuler les gains potentiels sur la durée

🧮 Simulateur : Remboursement anticipé ou épargne ?

Calculez si le remboursement anticipé de votre emprunt immobilier est avantageux en fonction de votre taux moyen et de la durée restante.

Économies d’intérêts :

IRA à payer :

Gain net :

Intérêts crédit payés :

Gains épargne :

Résultat net :

💡 Recommandation

Conclusion

L’arbitrage entre remboursement de crédit et épargne n’a pas de réponse universelle car il dépend de votre taux d’emprunt, de vos objectifs patrimoniaux et de votre tolérance au risque. Les emprunteurs avec des prêts immobiliers à taux fixe supérieurs à 3 % ou des crédits à taux variable gagneront souvent à rembourser, surtout sur leur résidence principale.

La stratégie hybride qui consiste à rembourser partiellement tout en gardant une épargne de sécurité représente souvent le meilleur compromis. N’oubliez pas de consulter votre banque pour obtenir un décompte précis des IRA et comparer plusieurs scénarios avant de vous engager. N’oubliez pas de consulter votre banquier ou un courtier pour obtenir un décompte précis des IRA et comparer avec les solutions de rachat de crédit ou de renégociation proposées par d’autres établissements bancaires.

En période de taux fluctuants, la prudence financière reste votre meilleure alliée pour optimiser votre patrimoine à long terme.

Explorez l’ensemble de nos ressources Expert Banque pour faire les meilleurs choix financiers.

FAQ remboursements VS épargne quand les taux remontent

Voici les réponses aux interrogations les plus courantes concernant le remboursement anticipé et l’épargne

* Liens affiliés : Expert Banque perçoit une commission…